-

振东集团的”本草革命”:让中药材跳出药罐子,闯出大健康新天地

发布时间:2025/06/10

红球纷飞传三晋,大爱无边漫九州。5月25日,由中国红十字会总会主办,山西振东健康产业集团赞助的“红气球挑战赛”(晋中站)在山西省高校新区(山西大学城)鸣笛开赛。该赛事汇聚了来自全国各地及山西大学城高校的...

-

2025中美领衔世界级艺术名家 ——赵玉林精品展播

发布时间:2025/01/17

赵玉林,笔名三友,内蒙古包头市美术家协会副主席,草原书画院院长,中国美协内蒙古分会会员,台北故宫书画院名誉院长,中华国礼书画家,国家博物馆画廊特邀书画家。作品入选《中国当代国际书画家年鉴》,在中国书画研究...

-

腾讯创作者生态的前车之鉴,能否支撑《元梦之星》逐梦UGC?

发布时间:2023/09/24

近期,腾讯以“天美乐园”的特别形式公布了新作《元梦之星》,宣告正式入主派对游戏赛道。过去,派对游戏在国内市场份额较小,直到《糖豆人》《香肠派对》《蛋仔派对》等作品引发用户和市场的高度关注,整个赛道才...

-

普悦智能,专注净水,为渠道经销搭载新引擎!

发布时间:2023/08/28

稳步推进:祝贺普悦智能(北京联营公司)第一轮股东入股签约圆满成功! 2023年8月18日,浙江普悦智能科技有限公司北京联营公司——北京普悦京允智能科技有限公司在总经理宋玉财的热忱推进下,成功签约了五名销售/服...

-

英国与快速反应小组一起抗击冠状病毒

发布时间:2020/04/01

英国政府宣布了新的措施,以打击虚假的COVID-19在线信息的传播,包括建立专门的专家小组来处理错误信息。 新成立的快速反应小组将在英国内阁办公室内部运作,并将研究应对互联网上“有害叙述”的方法-解决“...

-

微软即将吸引消费者-但Skype仍将保留

发布时间:2020/03/31

微软今天宣布,今年晚些时候,它将推出Teams的基本消费版,即类似于Slack的文本,音频和视频聊天应用程序。就像Microsoft所喜欢的,您的个人生活团队将使用许多工具,这些工具将使家庭和小组更轻松地组织...

-

安全漏洞暴露了共和党选民公司的内部应用代码

发布时间:2020/03/31

一家专供共和党政治运动使用的选民联系和拉票公司,错误地在其网站上留下了未经保护的应用程序代码副本,供任何人找到。 Campaign Sidekick公司通过iOS和Android应用程序帮助共和党竞选活动布署其选区,这...

-

在宾夕法尼亚州,州酒商店仍然关闭,人们越来越口渴

发布时间:2020/03/31

随着美国人渴望长时间的自我隔离,白酒业务的销量激增。根据尼尔森(Nielsen)的数据,到3月中旬,这一增长已经比去年同期高出26%以上。但是,联盟中至少有一个州与这种趋势背道而驰,而且与消费者的意愿无...

近11年最大周降幅!美联储收紧流动性是自救还是挖坑?

发布时间:2020/07/12 财经 浏览次数:645

北京时间周五凌晨公布的最新数据显示,美联储再次拧紧水龙头,有序缩表。自3月份开始大规模放水以来,市场似乎已经逐渐将美联储放水视为理所当然的事情,而且相当享受放水带来的红利。

但如今,美联储的政策正在起变化,这给投资者提出了一系列难题:美联储为什么要在危机尚未完全消失的时候缩表?决策者们是看到了什么不为人知的秘密吗?市场会因此而修正吗?

带着这几个问题,我们将通过本文来寻找答案。

01美联储的缩表计划,首先向这些工具下手

首先,我们要搞清楚美联储的缩表,到底是缩在哪里。从整体来看,截至7月8日,美联储资产负债表总规模从一周前的7.06万亿美元降至6.97万亿。别看美联储的资产负债表只下降了区区880亿美元,这已经是近11年来最大的周降幅了。而且从分项数据的变化中,还是可以清晰地看到美联储的政策变化。

其中,资产持有量下降的项目主要有以下几项:

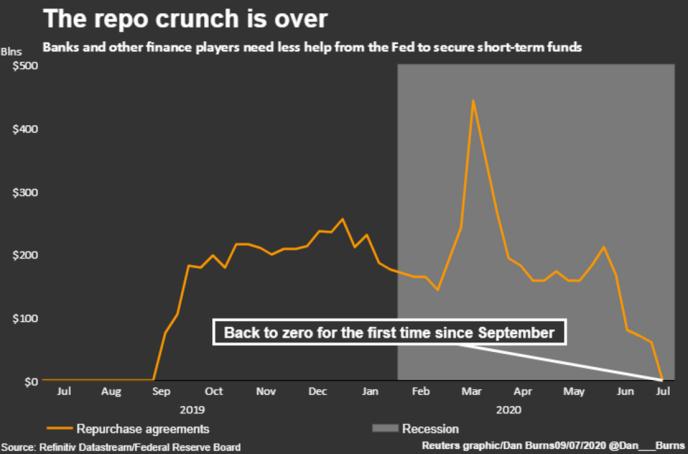

回购资产:截至7月8日美联储的回购资产降至零,而一周前为612亿美元。

贴现窗口:截至7月8日,美联储贴现窗口贷款资产降至48.5亿美元,一周前为59亿美元。

一级交易商信贷供给:截至7月8日,美联储一级交易商信贷工具资产降至18.7亿美元,前一周为25亿美元。

互换额度:截至7月8日,央行流动性互换降至1791亿美元,前一周为2254亿美元。

薪酬保障计划:截至7月8日,美联储薪酬保障计划资产从上周的681亿美元降至677亿美元。

资产持有量增加的项目主要有:

美债持有量:截至7月8日,美联储的美国国债持有量增至4.23万亿美元,一周前为4.21万亿美元。

企业信贷:截至7月8日,美联储企业信贷工具资产从一周前的419亿美元升至426亿美元。

与上周相比没有变化的项目如下:

市政流通工具:截至7月8日,美联储持有的市政流动性工具证券持平于161亿美元。

主街贷款工具:截至7月8日,美联储主街贷款工具资产持平于375亿美元。

地产抵押贷款工具:截至7月8日,美联储住房抵押贷款支持证券持有量持平,为1.91万亿美元;商业地产抵押贷款支持证券为92亿美元,同样与上周基本持平。

看完上述数据后,我们可以总结出几条关键信息:

第一,美联储对实体经济的支持本就有限,而且还在进一步削弱。一方面,主街贷款计划依然毫无进展,美联储没有扩大主街贷款计划下的任何贷款支出。另一方面,薪酬保障计划的支出持续下降。

其次,美联储对银行的援助也在减少。本周不仅是自2019年9月以来,美联储资产负债表上首次没有未偿还的回购协议资产;而且贴现窗口和一级交易商的信贷工具支出也同步下降。

最后一点是,美联储依然没有停下购债步伐。

这三条关键信息的背后,隐藏着美联储哪些问题?鲍威尔等决策者又看到了哪些潜藏的市场风险?这就是投资者接下来需要了解的问题。

02美联储关注的市场信号

顺着上文的逻辑,接下来我们需要探讨一下美联储这番缩表操作背后的深层次问题。

首先,美联储之所以没有继续增加,甚至减少对实体经济的支撑力度(薪酬保障计划支出下降、主街贷款计划停滞不前),主要是出于两个原因:其一,这段时间的数据表明,美联储放水对实体经济的刺激作用微乎其微;其二,财政部已经在扶持实体经济方面扮演主角,为美联储的逐步退出创造了条件。

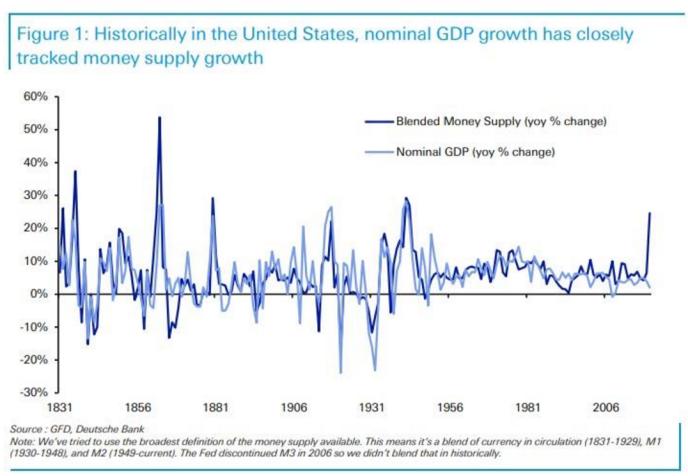

从历史经验来看,美国GDP的增长和货币供应量密切相关,一如下图所示。

但这一次情况有点不一样。美联储今年上半年(主要是3-5月份)的印钞速度前无古人,但美国名义GDP的增速几无改善。数据显示,在过往10次半年度货币供应量增幅超过20%的时候,美国名义GDP增速都达到两位数,和现在的GDP增速实在不在同一个等级。

归根结底,还是因为流动性大量涌入风险资产,实体经济受惠甚少。除了GDP增速缓慢之外,通胀指标低迷也能印证这个观点。

德银首席美国经济学家卢加蒂(Matt Luzzetti)表示,如果历史规律可靠的话,按照美联储这段时间的放水力度,美国早就开始出现恶性通胀的早期征兆,并借此推高名义GDP增速。

“很明显,我们没有看到这些信号,这说明美联储对实体经济的影响已经很弱了。所以美联储逐渐减少薪酬保障计划方面的支出是完全可以理解的,实际上,3月份迄今美联储在信贷供应方面的支出,很大一部分已经被企业利用信贷额度来抵消其收入损失,相关工具可能已经失效。”

相反,国会和政府在救助实体经济方面已占据主导地位。除了继续推进价值1.5万亿美元的基建法案和延长PPP法案外,美国国会还在讨论新一轮刺激政策。就算美联储逐渐退出,实体经济也不会失去所有靠山。

看到这,相信大家对于美联储继续加码购债,就不难理解了――财政部需要资金支援。在本周四进行的30年期美债拍卖中标收益率为1.330%,比发行前的收益率低了3个基点,这表明市场对美债的需求还相当旺盛。

财政部需要通过发债筹集资金,美联储可以通过购债让资金进入财政部的口袋,继而用于维持各项财政刺激政策所需资金。这就是当前对美国经济最有利的援助模式,也能证明,美联储虽然正在缩表,但该花的钱一点都没少花。

只不过,再缜密的计划都有百密一疏的时候。纵使美联储已经做好全盘规划,也不代表缩表真的对市场一点消极影响都没有。

03缩表可能带来的风险,并不少

最可能让美联储翻车的,是这几项操作:减少在一级交易商信贷工具、贴现窗口和互换额度方面的投入。

和单周回购归零一样,减少一级交易商信贷供给,意味着美联储开始对华尔街下手,收紧对银行的流动性供应。从美联储此前禁止银行派息等一系列政策来看,收紧流动性供应早有征兆。但令投资者担心的是,银行有没有足够的实力应对未来可能更加严峻的经济和信贷环境?

与此同时,美联储针对银行业进行的压力测试也遭到了许多质疑。众所周知,衡量银行抗风险能力和资本充足率的最佳指标,是其资产负债表的杠杆率。但美联储今年2月份进行的压力测试中,仅仅依靠风险比率来衡量银行的资本实力。

根据此前的测试规则,银行要保证自己的补充杠杆率不低于5%,才能通过美联储压力测试。而现在呢?根据彭博统计的数据,华尔街部分巨头的杠杆率是这样的:高盛:3.5%;摩根士丹利:4.5%;摩根大通:5.1%。也就是除了小摩之外,都不及格。

要知道,这些可都是屹立在金字塔顶尖的巨头,底层小银行的情况只会更加糟糕。彭博分析称,在没有美联储扶持的情况下,超过25%的中小型银行根本无法保持放贷和偿债。

经过股市大起大落和经济衰退的双重打击后,投资者更担心银行没有足够的实力应对下一轮危机,这很容易造成信贷市场的混乱。而且还有越来越多的分析师质疑,美联储在3月份修改压力测试规则,是为了掩盖银行业正在衰败的事实。

至于减少互换额度,则很容易令人回想起来3月份的美元荒。摩根大通最新分析指出,市场的流动性正在恢复,但目前仍处于不稳定状态。小摩策略师指出:

被动投资的增长、高频交易的泛滥都加剧了市场的流动性压力。尤其是在资产价格波动性上升的时候,股市和汇市距离彻底摆脱流动性危机还有很大的距离。

其中,外汇市场目前是如履薄冰,流动性状况不容乐观。小摩统计的数据显示,近期避险情绪飙升加上美元汇率波动较大,汇市交易量激增,美元流动性正快速流失,整体环境相当脆弱。

04结语:投资者还能相信美联储吗?

美联储对市场作出的承诺是,只要疫情仍在威胁金融市场的稳定和经济的发展,联储就会继续提供支持。但对市场有深入了解的美联储官员们,肯定不会忽视放水带来的消极影响――尤其是不断壮大的资产泡沫和脆弱的流动性体系。

综上所述,有序缩表,避免出现流动性泛滥以及资产泡沫过度膨胀,是刻不容缓的事情。但正如上文所说,疫情尚未过去,市场情绪还相当敏感,关于资产负债表上任何一个项目的调整,美联储都要做好充足考量。

现在的缩表规模还很小,市场也还没看到什么突出影响。但随着时间推移,缩表会不会诱发新的危机,是投资者需要考虑的问题――毕竟现在我们已经看到不少的风险信号了。