-

振东集团的”本草革命”:让中药材跳出药罐子,闯出大健康新天地

发布时间:2025/06/10

红球纷飞传三晋,大爱无边漫九州。5月25日,由中国红十字会总会主办,山西振东健康产业集团赞助的“红气球挑战赛”(晋中站)在山西省高校新区(山西大学城)鸣笛开赛。该赛事汇聚了来自全国各地及山西大学城高校的...

-

2025中美领衔世界级艺术名家 ——赵玉林精品展播

发布时间:2025/01/17

赵玉林,笔名三友,内蒙古包头市美术家协会副主席,草原书画院院长,中国美协内蒙古分会会员,台北故宫书画院名誉院长,中华国礼书画家,国家博物馆画廊特邀书画家。作品入选《中国当代国际书画家年鉴》,在中国书画研究...

-

腾讯创作者生态的前车之鉴,能否支撑《元梦之星》逐梦UGC?

发布时间:2023/09/24

近期,腾讯以“天美乐园”的特别形式公布了新作《元梦之星》,宣告正式入主派对游戏赛道。过去,派对游戏在国内市场份额较小,直到《糖豆人》《香肠派对》《蛋仔派对》等作品引发用户和市场的高度关注,整个赛道才...

-

普悦智能,专注净水,为渠道经销搭载新引擎!

发布时间:2023/08/28

稳步推进:祝贺普悦智能(北京联营公司)第一轮股东入股签约圆满成功! 2023年8月18日,浙江普悦智能科技有限公司北京联营公司——北京普悦京允智能科技有限公司在总经理宋玉财的热忱推进下,成功签约了五名销售/服...

-

英国与快速反应小组一起抗击冠状病毒

发布时间:2020/04/01

英国政府宣布了新的措施,以打击虚假的COVID-19在线信息的传播,包括建立专门的专家小组来处理错误信息。 新成立的快速反应小组将在英国内阁办公室内部运作,并将研究应对互联网上“有害叙述”的方法-解决“...

-

微软即将吸引消费者-但Skype仍将保留

发布时间:2020/03/31

微软今天宣布,今年晚些时候,它将推出Teams的基本消费版,即类似于Slack的文本,音频和视频聊天应用程序。就像Microsoft所喜欢的,您的个人生活团队将使用许多工具,这些工具将使家庭和小组更轻松地组织...

-

安全漏洞暴露了共和党选民公司的内部应用代码

发布时间:2020/03/31

一家专供共和党政治运动使用的选民联系和拉票公司,错误地在其网站上留下了未经保护的应用程序代码副本,供任何人找到。 Campaign Sidekick公司通过iOS和Android应用程序帮助共和党竞选活动布署其选区,这...

-

在宾夕法尼亚州,州酒商店仍然关闭,人们越来越口渴

发布时间:2020/03/31

随着美国人渴望长时间的自我隔离,白酒业务的销量激增。根据尼尔森(Nielsen)的数据,到3月中旬,这一增长已经比去年同期高出26%以上。但是,联盟中至少有一个州与这种趋势背道而驰,而且与消费者的意愿无...

高盛:长期美债利率走强对市场有何启示?

发布时间:2021/02/11 新闻 浏览次数:598

随着经济复苏及财政刺激预期升温,美国长期债券收益率出现上涨迹象,30年期美债收益率在本周一度触及2020年3月以来的高点2%。值得注意的是,尽管收益率有所上升,但美股仍在隔夜创下新高。高盛在研报中提及近期市场出现的这一“离奇”景象,并分析了长债利率走高给市场带来的影响。

1、近期利率上升如何影响美国股市?

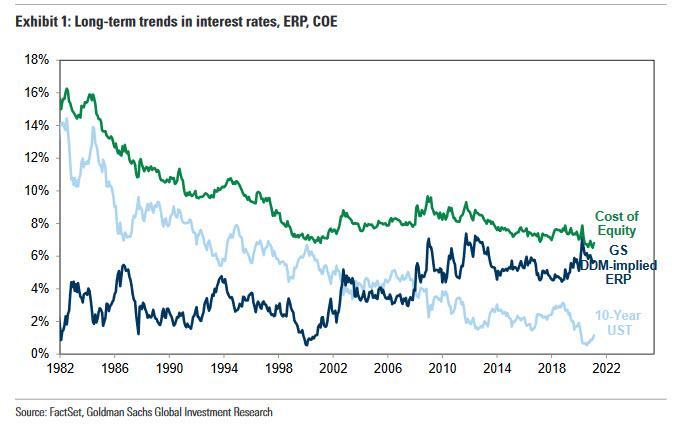

自辉瑞公司(PFE.US)去年11月初宣布有效的候选疫苗以来,美国10年期美国国债收益率已上涨近2%。然而,同期,由于投资者对经济复苏充满信心,标准普尔500指数股票风险溢价(ERP)下降了超过40个基点,远远抵消了高利率对股票估值的影响。从净值上看,股票成本降低了12个基点,自去年11月6日以来,标准普尔500指数已上涨11%。现在的ERP为5.7%,但与历史相比仍保持较高水平。

正如高盛所指出的,在表面之下,不断上升的利率已促使投资者为近期增长最快的股票支付更高的价格,比如价值股和周期性股票。该行写道,在其基本估值模型中,股权久期(长期增长)是股票估值最重要的决定因素。事实上,股票久期的相对重要性在2020年6月升至创纪录高位,当时10年期美国国债收益率仅为0.6%,因为较低的贴现率大大有利于那些预期现金流很大一部分产生于遥远未来的股票。然而,随着利率升至1%以上,近期业绩增长对估值的重要性上升,而长期增长的价值下降了。这种模式与近期价值型股和周期性股的优异表现一致,因为考虑到它们的基数较低,预计今年它们的盈利增长将比增长型股更快。

换句话说,股票久期仍然是最重要的估值驱动因素,这与目前成长型股票估值倍数的上升相一致。但近期业绩增长的重要性上升,导致自去年11月以来股市表现相对不佳。

2、在利率上升、盈亏平衡通胀或实际利率驱动下,股市有多脆弱?

在过去三年里,股票回报最有利的背景是实际利率下降和盈亏平衡通胀上升的时期(就像现在)。自2018年初以来,这些时期标普500指数股票的平均周回报率为+1.6%。但在盈亏平衡通胀上升和实际利率上升的时期,回报率也高于平均水平(+0.7%),并且正回报的概率也大致相同(74%)。简而言之,过去3年,盈亏平衡通胀率的走势,而不是实际利率,更清晰地描绘了回报率。

高盛随后指出,自2012年以来,标普500指数与盈亏平衡通胀之间的关系一直是正向的。在通胀预期较低且稳定的时代,盈亏平衡通胀的波动往往被视为增长预期和风险情绪变化的反映。增长预期的改善往往与盈亏平衡通胀率的上升、盈利预期的上升以及投资者情绪的改善相对应,而这些都大大抵消了贴现率的上升。从经验上看,对标普500指数盈亏平衡通胀和实际利率变化的回报率进行的双因素回归验证了这一关系。自2018年以来,盈亏平衡通胀率(考虑到实际利率的变化)每增加1个标准差,就会导致标普500回报率增加0.6个标准差。该系数在风险规避事件(例如,2016年2月,2018年12月)期间最大,在2020年2月市场达到顶峰之前最小。

标准普尔500指数与实际利率之间的关系存在差异;虽然实际利率上升并非普遍利好,但也并非普遍不利(但这仍意味着美联储将在很长一段时间内大举购买TIPS)。与盈亏平衡的通胀不同,标准普尔500指数beta值回归实际利率的信号在正与负之间波动。实际收益率的变化可以反映经济增长预期、美联储政策或其他因素的综合作用,因此股市可能好坏参半。因此,自2018年以来,实际收益率每增加1个标准差,标普500指数回报率平均就会增加0.04个标准差。但看看实际利率上升的时期(不包括衰退前后的时期),在美联储政策的推动下,股市通常难以消化实际利率上升,但在经济增长的推动下,股市会走高。股市表现最好的时期是2016年大选后的通货再膨胀时期,以及2017年底通过企业税改革期间,尽管同期实际利率上升。标准普尔500指数在利率上升时期下跌,这是受美联储紧缩政策预期的推动,例如2013年的“紧缩恐慌”以及美联储主席鲍威尔的评论,即利率与2018年的中性水平相比有“很长的路要走”。因此,实际收益率上升的潜在宏观驱动因素可能会决定其对股票的影响。

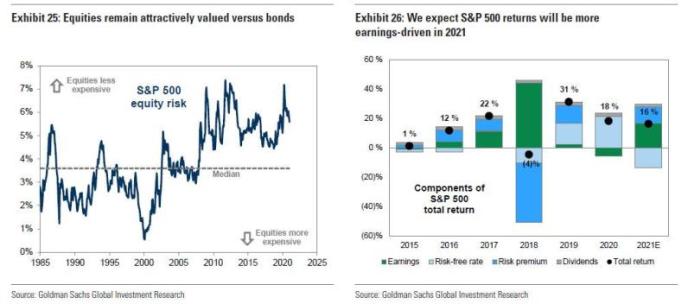

3、利率和股票之间是否存在一个“临界点”?

鉴于利率处于历史低位,高盛认为当前利率仍远低于被视为股市“转折点”的水平。另一种方法是利用收益率利差(美股收益率与期限短于10年期的美债收益率)来考虑股票的相对估值。在当下水平,该利差达到330个基点。假设市盈率不变,10年期美国国债收益率可能升至2.0%,而相对估值仍将仅排在第50百分位。如果10年期美债收益率升至2.7%,相对估值将处于历史上的第67百分位,这是2004年以来从未出现过的水平,使市盈率保持不变。

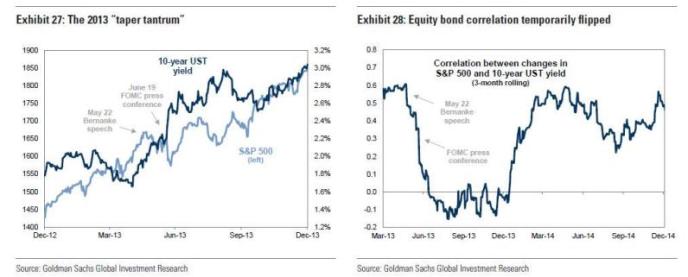

相反,高盛预计,利率变化的速度将成为股市更有意义的驱动因素。其原因是,股票通常能够消化利率的逐步上升。然而,当利率大幅上升时,股票通常会在给定月份平均下降,特别是利率在一个月出现两个或两个以上的标准差(以今天的价格计算,相当于36个基点)。同样,高盛还发现,当利率出现两个标准差的剧烈波动时,股票与债券的相关性通常会逆转。

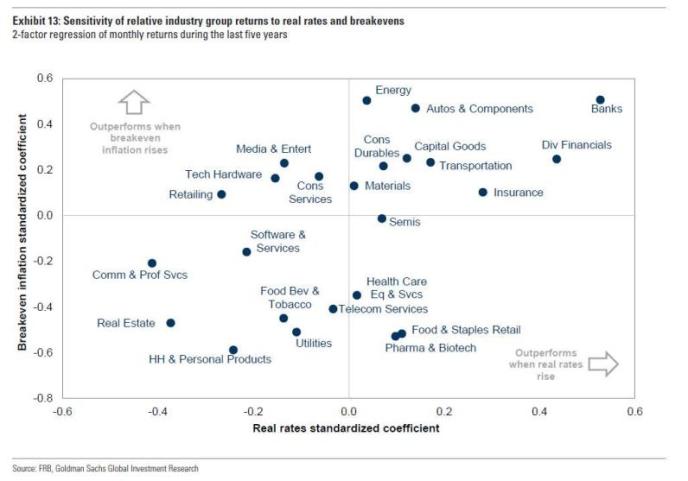

4、哪些行业是利率上升的最大受益者,而哪些将承受最大风险?

标准普尔500行业通常可分为周期性(当利率上升时表现优于大市),防御性(利率上升时表现不佳)和长期(不考虑利率)表现。防御性市场(例如公用事业和家用产品)与名义10年期美国国债收益率之间存在很强的负相关关系,而周期性市场(如银行和汽车行业)则有很强的正相关关系。对于市场的其他部分,例如技术,其长期的和特殊的增长曲线意味着利率的变化不太可能成为回报的主要驱动力。

具体来看,高盛按名义债券收益率的不同组成部分细分了各行业对利率的敏感性。大多数行业对实际利率和盈亏平衡通胀都具有相似的敏感性。相信利率会走高的投资者应持有右上象限的股票,如能源、银行等;相信利率走低的投资者,则可持有食品饮料、软件、房地产等位于左下象限的板块。

但是,即使利率处于上行轨道,也经常包括间歇性的回撤,这意味着分别对利率上升和下降的回报敏感性的大小也是关键。这种动态在11月初以来的信息技术表现中得到了最清晰的反映。在利率上升的几周内,该行业表现不佳,但在利率下降的几周内表现更佳。从净值上看,名义利率上升了24个基点,但信息技术的表现实际上比标准普尔500指数高出1个基点。投资期限和对利率走势的信心,将在投资者倾向于周期性、防御性、还是长期投资法方面发挥关键作用。

5、哪些类型是利率上升的最大受益者,哪些类型面临的风险最大?

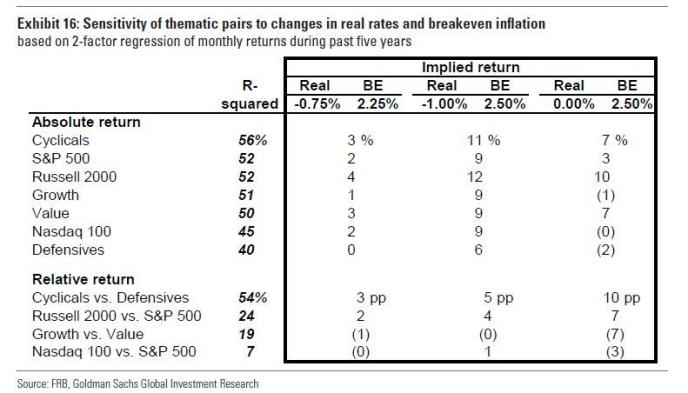

在利率上升时期,增长型个股通常表现逊于价值型个股。基于回报率对实际利率和盈亏平衡的通货膨胀的敏感性,在实际利率上升和通货膨胀盈亏平衡的时期,各种类型的股票的绝对值往往会上升。然而,市场中周期性更强的部分与利率的相关性更强,因此在相对基础上表现更好。

然而,增长率的变化只能解释一小部分增长策略的相对回报,使这种关系变得模糊。自2018年以来,增长率与价值月回报率之间的差异仅占19%,纳斯达克100指数与标准普尔500指数回报率之间的差异仅占7%。相比之下,周期股和防御型股的比例要高得多,为54%。之所以解释力较低,可能是因为对增长战略而言,其他特殊的驱动因素比增长率的变化更重要。例如,技术的广泛应用推动了盈利增长的长期增长,而在结构性低增长的经济环境下,对增长的需求使成长型股票的估值保持在较高水平。

6、利率对“大型科技公司”(如FAAMG)有何影响?

在FAAMG的5只股票中,有4只自2月份见顶以来的回报率超过70%,且是由收益增长而不是估值扩张推动的。虽然投资者往往关注FAAMG的高估值倍数,但高盛指出:“值得注意的是,这五家公司的销售额(中位数+14%)和每股收益(+24%)都出现了正增长,而标准普尔500指数的销售额和每股收益分别下降了3%和14%。”FAAMG既得益于低利率,这使其高增长的现金流更有价值,也得益于在经济衰退期间仍有需求的商业模式。亚马逊的110%、facebook的101%和微软的94%的回报率都是由每股收益增长推动的。这种模式与过去一年中一些表现最好、增长较小的股票形成了鲜明对比,这些股票的估值倍数也要高得多。

FAAMG的股票在长期增长、资产负债表实力和短期增长方面颇具吸引力,这是目前高盛模型中估值的三大驱动因素。尽管五大股票的长期和短期增长都颇具吸引力,但它们的利润也极其丰厚,而且是指数中资产负债表最强劲的股票之一。这些公司继续满足较高的增长预期,与科技泡沫时期最大的股票形成鲜明对比。就在上周,这五家公司的收益都超出了预期,平均超出了40%。

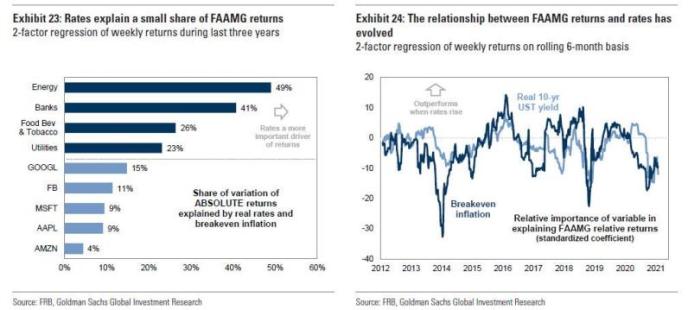

FAAMG的长期增长特征意味着,利率的变化在解释其回报方面所起的作用相对有限。对于宏观驱动的行业,如能源或银行,盈亏平衡通胀率和实际利率可以解释其每周回报变化的40%以上。相比之下,这些比率成分仅能解释平均FAAMG股票收益的10%,这是由它们独特的长期增长曲线所定义的。与范围更广的指数不同,自2012年以来,FAAMG的相对回报率与盈亏平衡通胀和实际利率之间的关系好坏参半。在大范围衰退期间,FAAMG回报率与盈亏平衡和实际利率呈负相关。

7、高盛对2021年的基准预测是什么?

高盛的利率策略师预计,到2021年底,10年期美国国债的名义收益率将升至1.5%,其中大部分增长来自实际收益率,而不是盈亏平衡的通胀。他们预计,到2022年年底,美国国债收益率将达到1.85%,美联储将在2024年之前保持国债收益率不变,并在2022年开始缩减资产购买规模。尽管他们预计利率会上升,但相对于过去40年实现的利率水平,他们对2021年的预测仍将排在第三百分位。

因此,“相对于债券收益率水平,股票仍然具有吸引力”。同时,在回应投资者对泡沫的担忧时,高盛反驳说,当ERP接近零时,当前的ERP比技术泡沫高出5个百分点:“我们最近强调了股市中有些类似泡沫的领域,但最终仍然只占市值的一小部分。同时,估值极高、规模较小的成长型股票估值位于高位。”

最后,尽管利率较高,高盛预计标普500指数将在2021年上涨14%,达到4300点,但该行预计“回报将更多地由盈利驱动,而非估值驱动”。这是值得注意的,因为标准普尔500指数在2020年的大部分回报率是由较低的利率推动的,这表明较低的贴现率可以抵消大范围衰退的根本影响。此外,高盛预计2021年加息将由经济增长改善而非货币政策推动。

8、美联储缩减“资产购买”将如何影响市场?

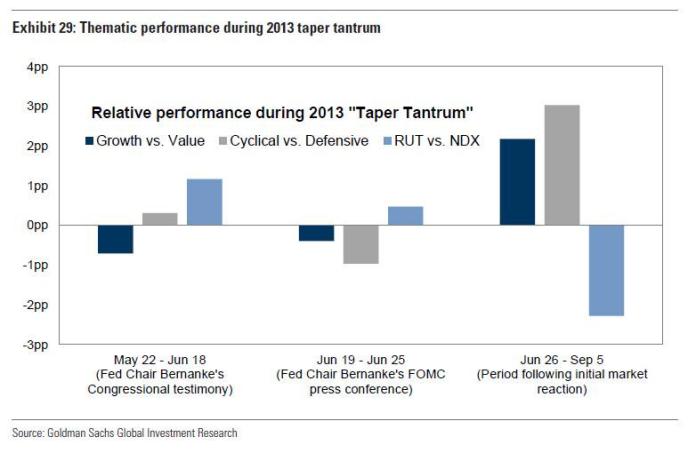

高盛预计,美联储将在2022年开始缩减购债规模,但许多投资者认为,强劲的经济复苏将导致美联储更早开始缩减资产购买规模,扰乱股市,类似于2013年的“缩减恐慌”。在“缩减恐慌”期间,标准普尔500指数最初下跌了6%,但最终恢复了上涨。时任美联储主席伯南克5月22日在国会露面时暗示,如果经济持续改善,美联储可能放慢资产购买步伐。随后,在6月19日的联邦公开市场委员会新闻发布会上,伯南克表示,联邦公开市场委员会预计今年晚些时候将适当放缓资产购买的步伐。在实际收益率的推动下,10年期美国国债收益率大幅上升,标准普尔500指数下跌1.4%。随着利率继续向3%攀升,标准普尔500指数在2013年第三季度难以维持新高。最终,股市的牛市继续前进,股票回报和债券收益率之间的相关性恢复了正相关关系。

透过市场表面看,“缩减恐慌”期间的上涨板块各不相同。伯南克在2013年5月22日的首次讲话之后,10年期美国国债的名义收益率在一个月内上升了26个基点(1.9%至2.2%)。这段时间的上涨板块表现符合股市与利率上升的传统关系。然而,在美联储新闻发布会后,债券收益率在一周内上升了40个基点,宏观背景是规避风险,这与前面讨论的速度一致。尽管从历史上看,小型股和周期性股与利率上升呈正相关,但它们仍表现落后。从2013年6月25日到9月5日,随着利率逐渐上升,这些高贝塔系数策略的标的表现大大优于其他策略。有趣的是,增长型股票继续跑赢大盘,尽管利率也在上升。

上一篇: 除了特斯拉 还有谁在投资比特币?